近日,红餐大数据上线了品牌对比功能,提供全品类下任意餐饮品牌的数据对比。通过该功能,用户能够量化分析各餐饮品牌的发展差异,呈现出各餐饮品牌的发展势头,数据分析更加体系化。

下面,我们将介绍如何利用品牌分析功能看各品牌的发展差异。

如何使用品牌对比功能

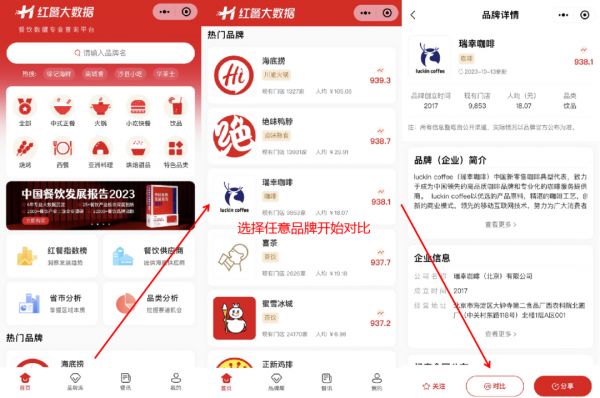

用户进入红餐大数据首页,选择任意品牌,点击进入品牌详情页。点击对比按钮,可选择同品类或不同品类的任何品牌进行对比。

△以“瑞幸咖啡”为例,品牌对比

用户可以选择默认展示的同品类部分品牌,也可以自行添加,搜索品牌库内的任意品牌,每次至少可以对比2个品牌,最多可同时对比6个品牌。

选中需要对比的品牌后,开始对比,会展示5大对比维度,包括品牌基础数据、城市等级占比、门店新开门店数、外卖数据以及口碑评价等包含26个子维度的对比数据。

△以“瑞幸咖啡”为例,品牌对比

如果用户想将数据保存或者分享出去,可以点击分享按钮,既可以将对比结果保存下载到本地,也可以分享给朋友或发到朋友圈。通过对比不同品牌各维度的数据,用户能够轻松了解不同品牌在市场上的表现和竞争情况,做出更明智的商业决策。

品牌对比分析示例

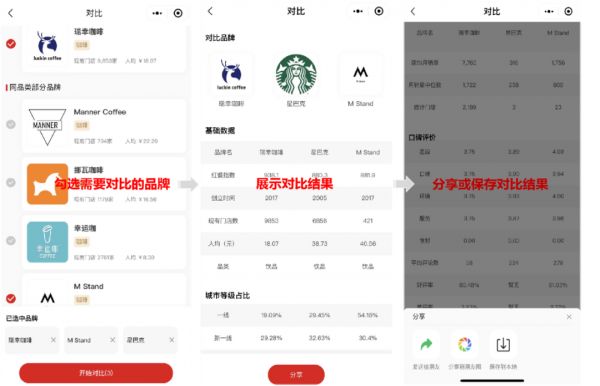

我们以“蜜雪冰城”为例,以同品类品牌“古茗”作为对比,通过5个对比维度看看两大茶饮品牌有何差异。

△以“蜜雪冰城”为例,品牌对比

基础数据:

通过对比基础数据可以发现,“古茗”相较于“蜜雪冰城”是一个新兴品牌,二者成立时间相差13年,但在红餐指数上的表现相差不大。

从基础数据看,蜜雪冰城跟古茗两大茶饮品牌在发展上存在较大的差异性。截止到2023年10月,蜜雪冰城的门店数已达24170家,将近是古茗的3倍。但“古茗”的人均消费价位则超过“蜜雪冰城”2倍。由此可见,二者面向的消费群体和消费主力相对有一定差异性。

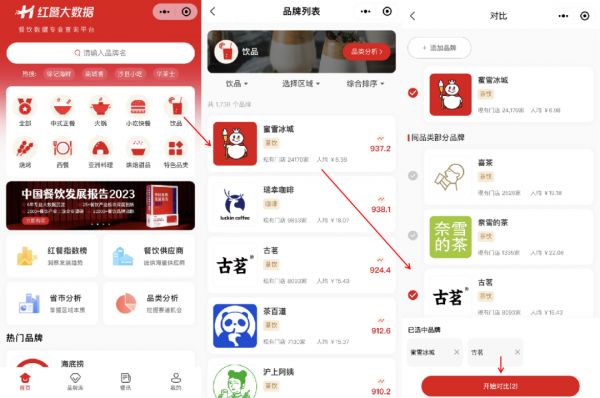

城市等级占比:

根据《城市商业魅力排行榜》,红餐大数据的城市等级共细分为一线、新一线、二线、三线、四线、五线及其他6个等级。

从数据上看,“蜜雪冰城”的城市等级占比最多的是三线城市,如洛阳、淄博等城市,占比最少的是一线城市,仅有4.8%,其他几个城市等级占比分布则相对均匀,可以说大部分城市都能见到“蜜雪冰城”。

“古茗”的城市等级占比最多的则是二线城市,如宁波、温州等城市,且占比率高达33.58%;不过,古茗在五线城市的占比明显低于“蜜雪冰城”。

△以“蜜雪冰城”和“古茗”为例,城市等级占比对比

两个品牌在中腰部城市(新一线、二线、三线、四线城市)的占比整体上接近,但“古茗”在二线城市的占比远高于“蜜雪冰城”,“蜜雪冰城”则在新一线和五线城市略高于古茗,意味着“蜜雪冰城”在下沉市场和新一线城市的占比分布比“古茗”更多,“古茗”则主要在二线城市发力。

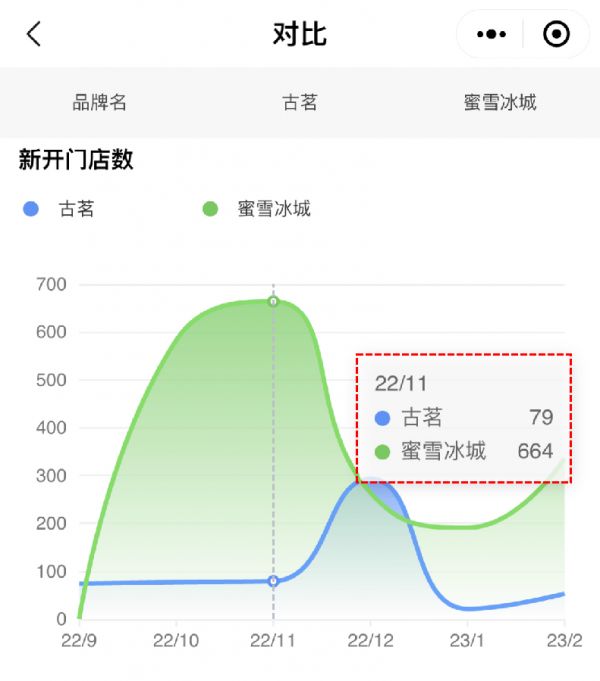

新开门店数:

从数据上看,“蜜雪冰城”的门店扩张速度远超于“古茗”,尤其是22年11月期间,新增门店数最高达664家,而同期古茗的新增门店数仅有79家,但二者都处于不断扩张的趋势,可以看出这两个品牌的门店扩张与加盟势头迅猛,较受市场欢迎。

△以“蜜雪冰城”和“古茗”为例,门店新开门店数对比

外卖数据:

对比两个品牌的外卖数据,“古茗”的店均月销量将近“蜜雪冰城”的两倍,店均月销量也是“蜜雪冰城”两倍有余。从店均月销量和月销量中位数这两个维度来看,“古茗”的外卖盈利能力更高也更稳定。

△以“蜜雪冰城”和“古茗”为例,门店新开门店数对比

口碑评价:

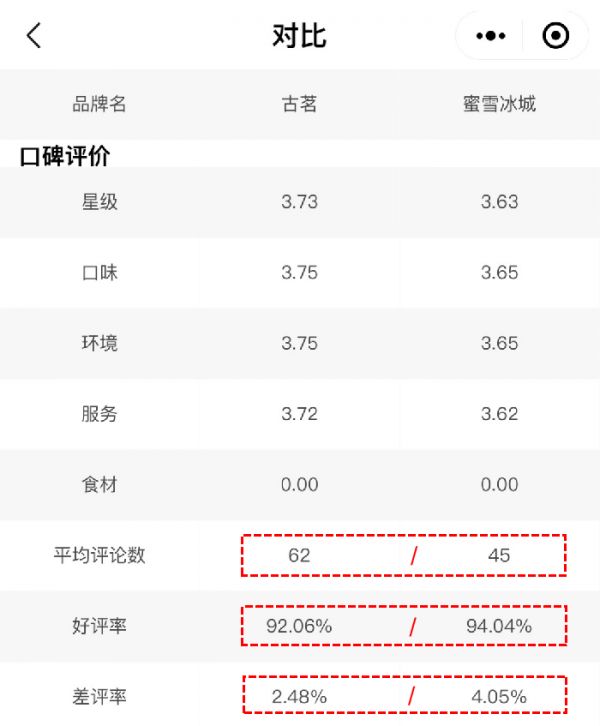

红餐大数据对于两个品牌的口碑评价分为8个子维度,包括星级、平均评论数、好评率、差评率等。从对比数据上看,“古茗”的星级、口味、环境、服务都优于“蜜雪冰城”,平均评论数也略多。但“蜜雪冰城”的好评率略高于“古茗”,差评率同样也略高于“古茗”。未来,“蜜雪冰城”要在用户粘性及口碑评价这方面再下功夫。

△以“蜜雪冰城”和“古茗”为例,口碑评价对比

总的来说,二者都是从下沉市场布局并逐渐扩张到二三线甚至新一线城市,形成密集的品牌集群。从数据表现上看,“古茗”渐渐往中端消费领域扎根,与“蜜雪冰城”渐行渐远,但在市场扩张层面,“蜜雪冰城”依旧势如破竹!

以上为品牌对比功能的介绍。未来,红餐大数据将不断优化迭代,开发完善新的功能和服务,提升用户体验。