汤臣倍健发展历程、股权结构及盈利分析

膳食营养补充剂领先企业。

1. 差异化定位,乘风弯道超车

膳食营养补充剂(VDS)领先企业。汤臣倍健创立于 1995 年,2002 年将膳食补充 剂引入中国市场,2010 年在创业板上市,是我国膳食营养补充剂(VDS)领先企业。 回顾公司发展历程,可以分为 3 个阶段:

1)高速增长期(2002-2013 年):2007-2013 年收入 CAGR=67.61%,归母净利 CAGR=80.67%,2010-2013 年市盈率(TTM)约为 40-70X。2002 年,公司将膳食 补充剂引入中国市场。彼时,竞对安利在直销渠道市占率领先;公司另辟蹊径瞄准连 锁药店等非直销渠道,乘风国内连锁药店快速扩张的步伐,开启高速增长。截至 2013 年,公司已进入 96 家全国百强连锁药店和 42 家全国百强商业超市。

2)转型调整期(2014-2016 年):2013-2016 年收入 CAGR=15.92%,归母净利 CAGR=8.27%,2014-2016 年市盈率(TTM)约为 27-43X,最高达 76X。2014 年, 受子公司广州佰健转型、奈梵斯计提存货减值影响,公司收入、业绩增速放缓;2016 年公司全面启动以“汤臣倍健”主品牌升级为核心的系列调整。

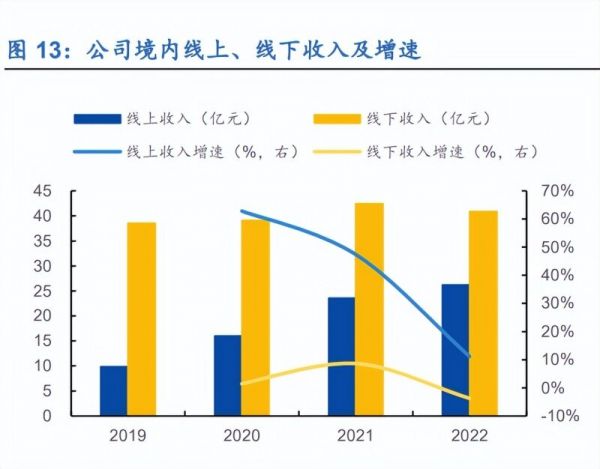

3)“大单品+电商品牌化+跨境电商”策略转型(2017 年至今):2016-2022 年收入 CAGR=22.65%,归母净利 CAGR=17.18%,2017-2023 年市盈率(TTM)约为 15-35X。2017 年,公司坚持“一路向 C”的核心战略,提出“大单品+电商品牌化 +跨境电商”策略转型。 a)2017 年,公司首个大单品健力多同比增长超 160%,完成大单品战役首年目标。 目前,公司已拥有聚焦蛋白粉(汤臣倍健)、关节护理(健力多)、眼部健康(健视佳)、 益生菌(Life Space)等赛道的大单品。b)2017 年,公司主品牌在“三保”(保线下、保价格、保品牌)核心原则下,实施 “电商品牌化”策略,首次推出线上专供产品,大力发展线上渠道;2023 年前三季 度,公司境内线上渠道收入占比达 36.80%。 c)跨境电商:2017 年,公司通过合资公司健之宝(运营“自然之宝”、“美瑞克斯” 两大品牌)发力跨境电商(健之宝公司 2019 年已结束营业);2018 年,公司收购 LSG (澳大利亚公司),利用海外品牌发力跨境电商。

2.实控人控制公司 41.78%股权

公司实控人梁允超先生控制公司 41.78%股权。截至 2023/10/27,公司实控人兼董事 长为梁允超先生,共持有公司 41.78%股权。

实施股权激励,深度绑定管理层。上市至今,公司累计直接融资共募集资金 78.96 亿 元(其中 IPO 募资 15.05 亿元,增发共募资 63.91 亿元)。上市后,公司共实施过 4 次股权激励,并于 2024/1/2 发布新一轮股权激励预案,深度绑定公司核心管理和技 术人员。

3. 主业净利率稳定,LSG 盈利能力逐年改善

收入、业绩增长韧性足。2022 年,公司收入、归母净利分别为 78.61、13.86 亿元, 2007-2022 年,公司收入、归母净利 CAGR 分别为 37.41%、37.15%。2023 年前三 季度,公司收入、归母净利分别为 77.82、19.01 亿元,同比+26.34%、+28.28%。 2024 年 1 月 5 日,公司公告 2023 年业绩预告,预计全年归母净利 15.94-18.71 亿 元,同比增长 15%-35%,扣非归母净利 14.24-17.21 亿元,同比增长 3.5%-25.1%。

主品牌汤臣倍健增长稳健,LSG 收入保持高增。分品牌看,2022 年,汤臣倍健/健力 多/Life Space(国内)/LSG(境外)收入分别为 44.45/12.10/3.03/8.03 亿元,2019- 2022 年收入 CAGR 分别为 11.44%/0.56%/32.93%/20.58%;2023 年前三季度,四 者收入分别同比+ 30%/-2%/+52%/+34%,主品牌汤臣倍健增长加速,LSG 国内、境 外收入保持高增。

境外业务快速增长。2022 年,公司在国内/境外业务收入分别为 67.07/11.54 亿元, 同比增长 1.57%/39.46%,2019-2022 年 CAGR 分别为 11.52%/39.47%。

直营收入快速增长。2022 年,公司境内直营/经销收入分别为 14.16/52.91 亿元, 2019-2022 年 CAGR 分别为 141.99%/3.76%,占比分别为 18%/67%;公司境外直 营/经销收入分别为 4.88/6.66 亿元,2019-2022 年 CAGR 分别为 263.90%/17.07%, 占比分别为 6%/8%。

公司利润水平较稳定。公司近 10 年毛利率在 63%-68%间波动,归母净利率基本在 23%-29%间波动(除 2019 年、2022 年外,2019 年主要受商誉减值影响,2022 年 主要由于加大销售费用投放影响)。分地区看,2022 年,公司境内、境外毛利率分别 为 69.49%、61.28%,毛利率呈现提升态势。

分主业及 LSG(境外)来看:主业净利率较稳定,2019-2021 年间在 25%-28%间波 动;LSG(境外)亏损逐年减少,2021 年已实现 0.11 亿元净利、对应净利率为 1.71%。

聚焦“服务力”,销售费用率逐年提升。2013 年,公司提出从产品营销转向价值营销, 把“服务力”打造成汤臣倍健的核心竞争力,销售费用率逐年提升,近 5 年,公司销 售费用率在 28%-40%间波动。

参考报告

汤臣倍健研究报告:科技立身,差异化立身.pdf

汤臣倍健研究报告:科技立身,差异化立身。1)膳食营养补充剂领先企业。2022年,公司收入、归母净利分别为78.61、13.86亿元,2007-2022年CAGR分别为37.41%、37.15%;公司公告预计2023年归母净利15.94-18.71亿元,同比增长15%-35%,扣非归母净利14.24-17.21亿元,同比增长3.5%-25.1%。2)管理层经验丰富。公司实控人兼董事长为梁允超先生,截至23/10/27,共持有公司41.78%股权。梁允超先生从业20余年,曾任民营保健企业“太阳神”的江苏市场、上海分公司的负责人,1995年辞职创业,1998年瞄准VDS市场并...

查看详情相关知识

汤臣倍健 企业简介

汤臣倍健持续发力,加速“精准营养”理念落地现实应用

汤臣倍健左旋肉碱副作用(汤臣倍健左旋肉碱副作用及危害)?

钙片(汤臣倍健)(钙片)

汤臣倍健左旋肉碱片

汤臣倍健蛋白质粉

汤臣倍健成为TEAM CHINA中国国家队运动食品及营养品供应商

如何“三步走”打造供应链竞争优势—汤臣倍健供应链案例研究

蛋白粉(汤臣倍健)(蛋白粉)

汤臣倍健系列之——前世篇 汤臣倍健 做为膳食营养补充剂的龙头企业,随着人均收入提升、国民健康意识的崛起、消费升级和老龄化的占比提高、市场增长空间还...

网址: 汤臣倍健发展历程、股权结构及盈利分析 https://www.trfsz.com/newsview467224.html

推荐资讯

- 1从出汗看健康 出汗透露你的健 3864

- 2早上怎么喝水最健康? 3651

- 3习惯造就健康 影响健康的习惯 3299

- 4五大原因危害女性健康 如何保 3205

- 5连花清瘟、布洛芬等多款感冒药 2965

- 6男子喝水喉咙里像放了刀子一样 2462

- 710人混检核酸几天出结果?1 2229

- 8第二轮新冠疫情要来了?疾控中 2223

- 9转阴多久没有传染性?满足四个 2163

- 10补肾吃什么 补肾最佳食物推荐 2078