10月7日央行宣布,从10月15号起,下调大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率1个百分点,降准释放资金除偿还10月15日4500亿到期中期借贷便利(MLF)外,还将释放资金约7500亿。

自年初以来,央行一直坚持“削谷填峰”的货币政策,维护资金面持续的稳定。加上这次降准,今年以来,央行已经实施了四次降准,此次会对票据市场乃至金融环境产生何种影响呢?

Part.1

票据市场现状分析

2018年以来,票据市场价格波动受资金影响较小,主要影响因素还是票据需求量。

今年一季度票据市场价格走势较为平稳,二季度票据直贴及转贴价格呈现震荡下行趋势。6月份在资金趋紧的情况下票据交易价格并没有上扬,而是出现了快速下降的趋势,直贴,转贴价格同样快速下降,造成这一现象的原因仍是票据需求加大,签发及贴现量快速减少。

截至目前总体来看,票据市场维持平稳回升的态势。

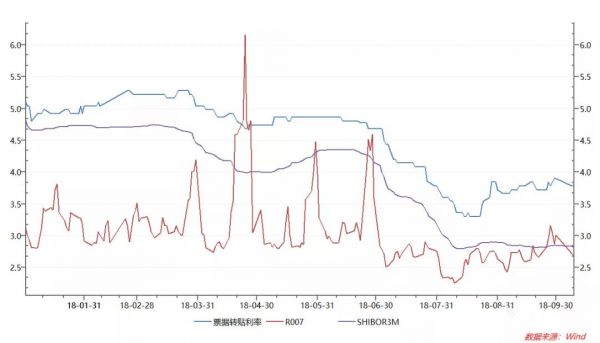

1-8月承兑发生额11.51万亿,同比增长30.23%,贴现发生额6.1万亿,同比增长36.29%。期间,资金成本几乎单边震荡下行(图1),同业机构业绩喜人,纷纷提前完成全年利润目标,憧憬来年。

此次央行降准预计释放增量资金约7500亿元,消息一出,票据和资金价格应声下跌。

图1:2018年票据转贴现与资金价格走势

而此次降准与之前操作一样,核心操作手段——MLF。

这次降准,操作手段的核心,是一种叫做“中期借贷便利”的工具,那么问题来了,什么是中期借贷便利(MLF)?

我们在分析票据价格的时候,经常会重点说到资金市场方面的情况,而其中非常重要的一点就是央行通过于MLF调控资金面。

理解MLF,请注意以下几点:

1.央妈表示自己可以借钱给商业银行,但是商业银行要拿抵押物来,这个抵押品可以是证券,可以是国债等等,反正必须是优质的。

2.想要钱的商业银行非常多,央行就搞了个竞拍,让商业银行竞争利息,央行把钱借给那些出价利息高的。这个利息,就是商业银行还给央行钱赎回抵押品的资金价格。

3.MLF的周期,一般是4~6个月一轮。也就是说,在此期间内,利用MLF工具,商业银行有钱了,央行也完成了市场中的货币投放,资金也完成了一次循环。

对于此次降准,我们保持谨慎态度,对票据市场的影响是积极还是消极?我们还需要冷静分析观望。

Part.2

“降准”对票据市场影响分析

短期市场资金受企业税期影响,10月下旬是各大企业的税期。

而降准将于10月15日执行,从2013年以来10月平均缴税规模约为7300亿,因此降准释放资金在总量上几乎全部对冲;这个时候完税,一般企业的现金流都会有压力。

此时降准,会有一个相当大的资金流会流入到企业那里,这对市场资金是个极大的考验。即使可能会因为时间差的原因是市场资金面呈现阶段性的富足,但长期而言利好有限。

管家君之前发布的文章以票充贷?票据融资回暖背后有何深意?中可以看出2018年一季度利率不断走高,3月末成为上半年利率高点。

“信贷不够票据来凑”,使年初持续吃紧的信贷规模逐渐宽松;当前商业银行已经没有所谓的信贷额度问题,鼓励放贷,但实际上信贷总量尚可、结构不佳的情形依旧,最希望看到的企业贷款表现依不理想,各行大量配置票据资产以填充规模(图2)。那么未来,规模宽松的环境还能持续多久呢?

图2:票据融资

央行相关负责人指出,本次降准的主要目的有两方面。

一是优化流动性结构,增强金融服务实体经济能力。

本轮定向降准释放约7500亿元增量资金,可以增加金融机构支持小微企业、民营企业和创新型企业的资金来源,促进提高经济创新活力和韧性,增强内生经济增长动力,推动实体经济健康发展。

实体经济的融资需求有多紧张呢?

这点从市场商票的价格就可见一斑,一些房地产企业的商票长期在10%以上,但这不是有效需求,因为它们不符合产业政策或者方向,所以无论是“非标”渠道还是银行信贷都不能满足其融资需求;

此外,地方政府融资平台的调控也依然严格。因此,房地产、基建这些传统大户的融资需求被抑制住了,加之当前我国宏观经济仍面临较为明显的下行压力,一些信用风险事件也陆续爆发,银行风险偏好进一步走低,大量的资金只好淤积与银行间市场、投向同业板块,从而拉低债券、同业存单、票据等资产收益率,有一些“衰退式宽松”的味道。

鉴于一般信贷投放不畅的情况仍将持续,银行表内持票规模较为乐观。然而,这里的风险在于信贷政策是否会出现调整?如前所述,这将影响需求在多大程度转换为有效需求,进而影响票据融资的规模及占比。我们认为在当下的内外部严峻环境下,稳增长的重要性和必要性在上升,政策需要保持灵活性。

此外,10月票交所纸电融合完成之后,票据资管政策前景仍不明朗,导致票交所对于“非法人产品”开户要求亦无法明确,目前仅仅有极少部分机构通过存量产品成功开展场内票据资管交易(图3),其他新资管产品场内开户则还需等待进一步沟通协调,因此场外票据资管向场内票据资管的转型并不顺畅,导致未来这一重要的票据出口亦存在不确定性。

图3:某资管产品票交所场内交易成交单

此次降准目的之二是改善资金期限结构

央行在昨日的新闻发布会中明确表态:“本次降准,银根并没有放松,市场利率是稳定的,降准不会加大人民币汇率贬值压力。”

但是,在一些银行内部人士看来,本次降准还是会对人民币资产,特别是银行理财产品收益率产生冲击。除此以外,货币基金的收益率也可能会出现下降。

上述银行理财经理补充道,由于货币基金投资的主要是流动性较强资产,如现金、期限在一年内的债券、央行票据等。降准之后,货币市场的流动性会变得相对宽松,这些资产的收益就可能会下降,从而造成货币基金收益下降。对于货币基金的投资者来说,未来可能会面临一定的利息损失。

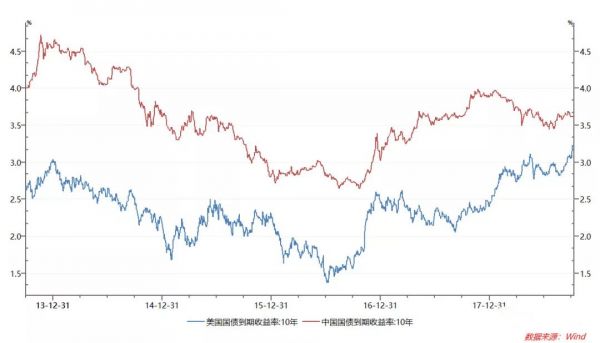

其次,人民币汇率保“7”压力重新上升,市场担忧资本外流风险。在9月末美联储加息后,我国央行没有调整公开市场操作利率,近日又决定进一步实施定向降准,显示中美货币政策取向的差异在扩大。同时,国庆长假期间,美债收益率出现较快上行,美联储为代表的西方央行已进入加息周期,中美利差不断收窄(图4)对人民币汇率、进而国际收支平衡产生压力,制约国内利率水平下行空间。

图4 :中美国债

最后,这次降准仍采取定向降准的做法,降准释放资金基本与MLF到期和10月税期形成对冲,货币市场利率继续下行空间有限,宽信用的意图甚于宽货币。资金最为宽松的时期已经过去,未来市场利率的中枢水平存在上行风险。

不过,央行降准进一步巩固了流动性合理充裕格局,货币市场利率将保持低位运行,未来债市收益率下行机会仍大于上行风险。

因此,对于此次降准的影响,我们认为利好有限。

虽说央行降准后,银行的资金成本会降低,银行FTP会下调,贴现利率会下跌,这个无论对企业还是中介票友来说都是好消息。

但是我们认为下行时间不会太长,空间不会过大。一些机构可以采用“取巧”一点的交易方法,如以短期票据资产为主,并充分利用期限,价格等短期代持业务等。

在此管家君提醒各位票友通过资产和负债的精细化管理,规避利率风险,创造交易盈利机会。

END

返回搜狐,查看更多

返回搜狐,查看更多

责任编辑: